Análisis nacional y local de la fusión de Telecom y Cablevisión.

Por Guillermo Pérez (*)

A pocos meses del inicio de la primera etapa de la apertura regulatoria que permitirá a las empresas de telecomunicaciones brindar servicios de televisión al hogar en los principales centros de aglomeración urbana de las provincias más populosas del país, se hace pública la absorción de Cablevisión por parte de Telecom y queda el control de la firma en manos del Grupo Clarín.

Esta nueva empresa tendrá un valor patrimonial cercano a los 11 000 millones de dólares, una facturación anual que rondará los 90 000 millones de pesos y una cartera de 20 millones de personas en servicio móvil (Personal + Nextel), 3,5 millones en TV paga (Cablevisión), 4 millones en telefonía fija (Telecom) y 4 millones en Internet (Fibertel + Arnet). Por otra parte, el Grupo Clarín tiene una fuerte participación en el mercado de generación y transmisión de eventos de interés relevante, tanto en el deporte como en el entretenimiento a través de los medios audiovisuales y gráficos del país.

La operación se verifica en un contexto de gran debilidad y dispersión regulatoria. Mutiladas las leyes relevantes a través de sucesivos decretos inconexos y a la espera de una demorada ley convergente del sector, la operación pone en debate cuestiones cruciales para el sector, como por ejemplo: la neutralidad de red, la política de privacidad de datos, las políticas de interconexión y acceso, la competencia entre operadores de distintas escala y la regulación asimétrica, etc.

Lo cierto es que la carrera ya comenzó y la pole position cambió de nombre. Desde el organismo regulador han dado un fuerte espaldarazo a la operación y se da por sentado que de allí saldrá prontamente el visto bueno. Resta conocer la opinión de la Comisión Nacional de Defensa de la Competencia (CNDC) desde dónde se han mostrado, al menos, más cautelosos. Lo cierto es que ambos organismos deberán encuadrar esta operación en un marco regulatorio que aún resulta desconocido para propios y ajenos. Esta debilidad evidente del regulador no debe ser minimizada: la mayor operación de la historia en el sector se produce en un contexto donde las reglas del juego aún son un interrogante. El laissez faire, laissez passer en temas regulatorios implica dejar que los grandes jugadores del mercado moldeen las condiciones de competencia ignorando a los usuarios y los competidores de menor escala.

Análisis de cobertura geográfica y el servicio de Internet

El primer dato a considerar a la hora de analizar la operación es la distribución geográfica de las redes y abonados de las empresas fusionadas. Esto resulta relevante, en tanto para un usuario que habita en la localidad X no resulta sustituto el servicio de Internet ofrecido en la localidad Y.

Tanto Telecom como Cablevisión se caracterizan por su presencia territorial en la zona norte del país. En el caso de Telecom, debido al reparto territorial que diera el Decreto de Privatización 62/90, mientras que en el caso de Cablevisión obedece a su despliegue comercial en las zonas de mayor densidad poblacional y poder adquisitivo.

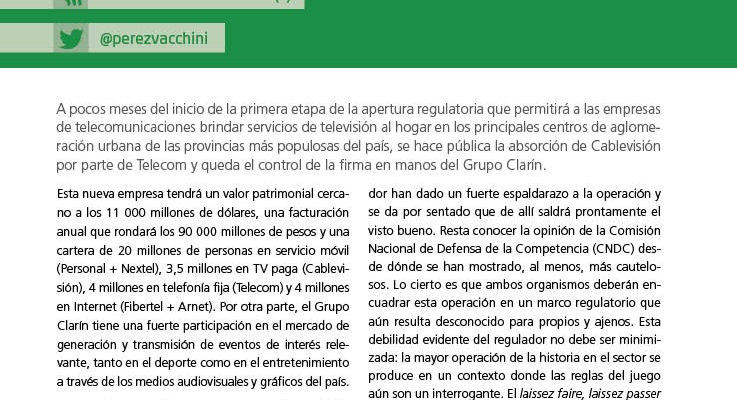

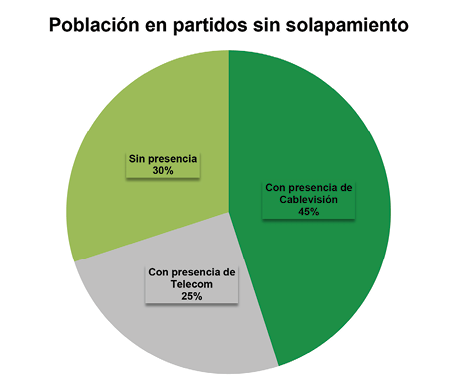

Aproximadamente el 45% de la población habita en partidos donde la operación produce solapamiento de redes (considerando partidos en donde existe al menos un servicio comercial operativo).

Aproximadamente el 45% de la población habita en partidos donde la operación produce solapamiento de redes (considerando partidos en donde existe al menos un servicio comercial operativo).

De los aproximadamente 3,5 millones de abonados al servicio de cable de Cablevisión el 70% corresponde a territorio de incumbencia de Telecom. Es por ello que cualquier cálculo sobre participación realizado en base a todo el territorio nacional licúa los efectos de la concentración en la parte norte del país.

Para ser más precisos con la importancia de realizar un análisis geográfico consideremos los efectos de la fusión sobre Internet donde se observa un crecimiento sustancial en la participación de mercado a partir de la operación, mientras que en el resto de los mercados de servicios finales la concentración resulta menor (telefonía móvil) o inexistente (telefonía fija, cable, radio, señales, etc).

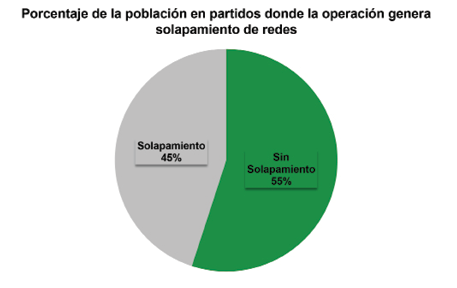

En efecto, en el servicio de Internet de banda ancha la operación implica la fusión entre el primer y tercer jugador del mercado, alcanzando cifras de participación preocupantes. Si se considera la cantidad de abonados a nivel nacional la empresa fusionada alcanza el 55% de participación de mercado (más que duplicando la participación de Telefónica).

En efecto, en el servicio de Internet de banda ancha la operación implica la fusión entre el primer y tercer jugador del mercado, alcanzando cifras de participación preocupantes. Si se considera la cantidad de abonados a nivel nacional la empresa fusionada alcanza el 55% de participación de mercado (más que duplicando la participación de Telefónica).

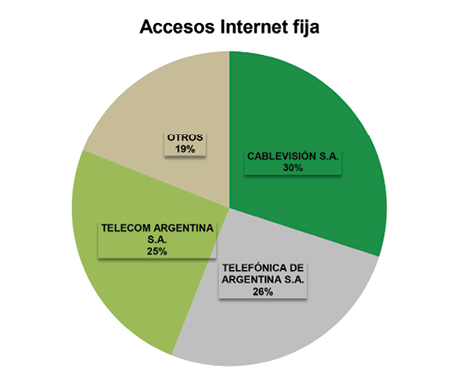

Sin embargo, si se consideran exclusivamente aquellos partidos donde se encontraban compitiendo ambos operadores los cuales, como se mencionó anteriormente, representan aproximadamente al 45% de la población, la participación promedio de mercado de la empresa fusionada alcanza al 70%.

Por otra parte, resta considerar aquellos partidos donde no se verifica solapamiento de redes, en los cuales se presentan tres situaciones diferentes: partidos donde se encuentra Cablevisión, partidos donde se encuentra Telecom y partidos donde no se encuentran ninguna de las empresas fusionadas.

El 70% de la población que habita en partidos donde la operación no genera solapamiento de red cuenta con un proveedor de Internet de la empresa fusionada. En esos territorios la participación de mercado de dichas empresas (Telecom o Cablevisión) asciende al 40%.

Sumando el territorio (partidos) con solapamientos y sin solapamientos con presencia de Cablevisión o Telecom, la empresa fusionada abarcará el 85% de la población y una participación de mercado del 60% en dichos partidos.

En resumidas cuentas, tenemos tres participaciones de mercado distintas para el servicio de Internet: 55% considerando el total de abonados a nivel nacional, 60% si se consideran partidos donde se encuentra al menos una de las empresas fusionadas y 70% si se consideran solamente partidos con solapamiento. Si bien la última participación es la más relevante a la hora de analizar el impacto de la concentración sobre el mercado de Internet, el efecto concreto sobre los abonados requiere de un análisis aún más desagregado, considerando la situación en cada localidad.

Los efectos inmediatos de esta operación se traducen en la posibilidad de incrementar unilateralmente los precios finales del servicio de Internet residencial para una gran parte de la población argentina.

Los efectos inmediatos de esta operación se traducen en la posibilidad de incrementar unilateralmente los precios finales del servicio de Internet residencial para una gran parte de la población argentina.

Superposición de redes y concentración de tráfico de Internet

Por otra parte, cabe considerar que el análisis de los efectos de la operación focalizado en los servicios finales resulta sumamente simplificado a la hora de evaluar los riesgos competitivos. Entre otros mercados de importancia, nos interesa señalar el impacto de la operación en los mercados mayoristas de infraestructura y tráfico de Internet, los cuales soportan el servicio de Internet.

Vale la pena, para abordar el análisis del impacto de la operación sobre estos mercados, repasar rápidamente la evolución histórica del servicio de Internet y de esa manera dimensionar el lugar que ocupan las normas regulatorias en el desenvolvimiento de las condiciones de competencia en el mercado.

Regulación y condiciones de competencia

La evolución histórica del servicio de Internet en Argentina puede desagregarse en dos etapas.

La primera etapa estuvo caracterizada por la proliferación y difusión del servicio a lo largo y a lo ancho del país a través del servicio de Dial Up, inicialmente, y posteriormente a partir de la digitalización del bucle local y el surgimiento de los ISP.

El contexto comercial, económico y regulatorio (local e internacional) favorecía la proliferación de dicho acceso desagregado a través de plataformas mayoristas (ISP). La necesidad de los operadores verticalmente integrados (Telefónica y Telecom) de difundir el servicio, junto con el nuevo marco regulatorio que parecía favorecer el acceso desagregado, colaboraron en la conformación de un mercado que tenía espacio para jugadores de distinta escala y estructura. Los ISPs independientes alcanzaron una participación de mercado relevante valiéndose de las facilidades e infraestructura de las empresas incumbentes.

Una segunda etapa, por el contrario, se caracterizó por la preeminencia de nuevas condiciones de competencia donde los operadores con infraestructura crecen en la participación de mercado en detrimento de los ISP independientes. Conjugan en estas circunstancias varias conductas que operan de manera simultáneas: a) el retiro de Telefónica y de Telecom del NAP de CABASE, b) nuevos precios relativos entre los servicios mayoristas de ISP Básicos y Full, c) el estrechamiento de los márgenes para los ISP no integrados, d) nuevas disposiciones regulatorios vigentes en EEUU, entre otras.

A partir de esa fecha, las empresas dominantes (Telecom y Telefónica ) dejaron de intercambiar tráfico de manera libre, comenzaron a intercambiar tráfico entre sí (peering) y conformaron una red de tráfico dominante a partir de la cual venden acceso mayorista a Internet (Tránsito IP) al resto de los ISP, los cuales deben abonar el mega mayorista y entregar sus direcciones IP a su proveedores.

La falta de regulación derivó en eliminación de los ISP no integrados (que llegaron a ocupar una parte menor pero relevante del mercado de Internet residencial) los cuales vieron encarecer sus costos y estrecharse sus márgenes.

En este contexto la única competencia posible surgió de sectores provenientes del segmento del cable, quienes utilizaron la red propia para brindar servicios de Internet y competir a partir de infraestructura propia. El servicio de Cablemodem de Cablevisión es un claro exponente. Hoy día el mercado de Internet residencial es un mercado de infraestructura y los casos de proveedores de Internet independientes (no integrados verticalmente) son escasos.

Consideraciones sobre los mercados mayoristas de transporte y tráfico

Consideraciones sobre los mercados mayoristas de transporte y tráfico

Como se observó previamente, la competencia en torno a la prestación de servicios de telecomunicaciones requiere del desarrollo de infraestructura propia. Es por ello que la operación de concentración entre Telecom y Cablevisión no solo constituye la eliminación de uno de los tres competidores con capacidad de desarrollar en el corto plazo un paquete convergente de servicios de 4P, sino también un virtual cierre de mercado para nuevos competidores que, para competir, deberán desarrollar infraestructura propia en un mercado con servicios maduros.

Por otra parte, cabe considerar si por efecto de la operación (inmediato o a mediano plazo) se conformará un nuevo y único operador con capacidad de vender conectividad nacional al resto de las empresas, reemplazando el virtual duopolio existente.

El nuevo operador tendrá la principal red accesos a los hogares, troncales extendidos en todos el país (con preeminencia en la zona centro, de mayor interés económico), una extensa red móvil con cobertura nacional y controlará contenidos altamente valorados por la población.

Es esperable que la nueva empresa acumule una cantidad de tráfico suficiente como para alterar el equilibrio existente en la actualidad en el mercado de venta de tráfico mayorista de Internet y reemplace el duopolio existente por un monopolio. En ese caso, la operación dará como resultado un operador dominante en el servicio acceso mayorista a Internet, con la posibilidad de controlar el tráfico de Internet a nivel nacional.

No resulta un tema menor, dados los antecedentes del Grupo Clarín en temas vinculados a la manipulación de información, de contenidos y del ejercicio de políticas de exclusión a competidores a partir de la exclusividad en la transmisión de contenidos de interés relevante.

Esta situación de encorsetamiento resulta aún más gravosa en localidades donde existirá un único operador local a través del cual se prestarán los servicios de comunicaciones (con excepción de la telefonía móvil). Allí quedará a voluntad del monopolista la prestación del servicio de manera económica, eficiente y no trasladar su posición dominante hacia otros mercados competitivos (i.e. servicio móvil). Cabe señalar que Internet es una herramienta fundamental para el ejercicio de derechos fundamentales (opinión, información, privacidad, libertad comercial, etc.) los cuales quedarán a merced del monopolista.

Algunos ejemplos de análisis de impacto local de la operación

Algunos ejemplos de análisis de impacto local de la operación

Los siguientes casos seleccionados evidencian la gravedad de la operación cuando se avanza desde el análisis nacional hacia el local (partidos), situación que se extiende hacia gran parte del territorio de la zona Centro – Norte del país.

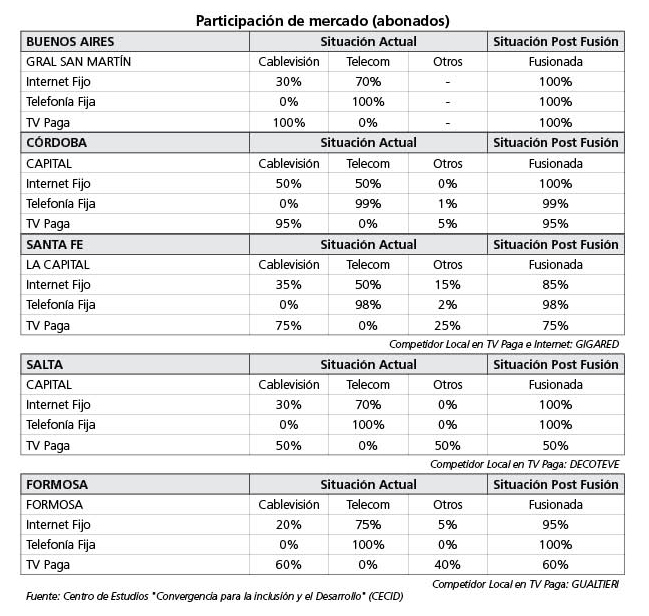

En el partido de General San Martín, Telecom y Cablevisión son los únicos oferentes de servicios de telecomunicaciones, mientras que cablevisión oferta Internet y televisión paga, Telecom ofrece Internet y telefonía fija. En el caso de telefonía móvil se encuentran presentes las tres empresas que ofrecen servicios en la Argentina. Se observa que, por efecto de la operación, los mercados de televisión paga, telefonía fija e Internet se ofrecerán de manera monopólica, quedando únicamente el servicio móvil en condiciones de competencia.

En este contexto resulta rentable para el monopolista aplicar políticas anticompetitivas (venta atada, subsidios cruzados, precios predatorios, etc.) con el objetivo de trasladar el poder de mercado desde los servicios monopólicos (Internet, TV paga y telefonía fija) hacia el segmento competitivo (telefonía móvil, principalmente, u otras actividades vinculadas o no al sector), con el objeto de maximizar su beneficio.

Dado que la convergencia no llega de la mano de la inversión en redes de acceso (no es una convergencia tecnológica, sino comercial), no redundará en ventajas de precio y calidad para los usuarios. Por el contrario representaría un riesgo competitivo la oferta empaquetada 4P ante potenciales conductas exclusorias (subsidios cruzados, estrechamiento de márgenes, venta atada, precios predatorios) en un contexto donde dos a tres de los servicios se ofrecen en condiciones monopólicas.

Al poderío que esta nueva empresa alcanzará en el sector de las telecomunicaciones el lector debe agregar la relevancia que tendrá en la actividad audiovisual, generación de contenidos, radios, diarios, agencia de noticias, publicidad, etc. Los riesgos de la operación trascienden el sector de las telecomunicaciones y se extienden a otras actividades a través de los cuales los ciudadanos ejercen derechos fundamentales.

La situación analizada para el Partido de San Martín de la provincia de Buenos Aires se replica en la capital de la provincia de Córdoba, dejando los mismos interrogantes sobre los efectos de la operación.

El análisis realizado para los casos anteriores se repite en Santa Fe, aunque en esta oportunidad debe considerarse la existencia de un competidor de menor escala. La empresa fusionada tendrá la capacidad técnica para degradar el servicio de Internet que brinda Gigared, ya sea por el control que ejercerá sobre el tráfico nacional como así también por disponer contenido de interés para los abonados. ¿Brindará acceso a la red mayorista de Internet y a sus contenidos en condiciones competitivas, tanto servicio como en precio, a los usuarios de Gigared? ¿Ofrecerá la empresa dominante interconexión telefónica? ¿Gigared podrá disponer de las señales de propiedad de Cablevisión para conformar una grilla competitiva en el servicio de TV Paga?.

Idéntica situación a la analizada para la capital de Santa Fe se verifica en la capital de la provincia de Salta, donde el servicio de televisión paga es ofrecido en competencia con DECOTEVE. Cabe recordar que esta empresa ha denunciado en otras oportunidades a Cablevisión y a Multicanal por el ejercicio de conductas anticompetitivas, al negarle el acceso a la señal deportiva.

Finalmente, y solo para considerar algunos de los casos que se verifican en gran parte de país, se presenta el caso de la capital de la Provincia de Formosa. Para este caso valen las consideraciones vertidas anteriormente.

Conclusiones

Conclusiones

A modo de resumen de lo analizado hasta aquí podemos subrayar que la presente operación genera un operador con capacidad a nivel nacional y/o local de:

Aplicar precios abusivos a usuarios y competidores en aquellas zonas donde, por efecto de la operación, se genera un operador monopólico o con posición dominante.

Realizar una discriminación de precios, atendiendo las distintas elasticidades que se presentan en cada mercado según servicio y/o zona geográfica.

Negar a terceros el acceso, o hacerlo en condiciones inequitativas de precio o calidad, a las redes del operador con posición dominante.

Trasladar el poder de mercado existente en los servicios monopólicos hacia los servicios en condiciones de competencia, según cada localidad, por intermedio de conductas como la venta atada, subsidios cruzados, precios predatorios, etc.

Vulnerar los principios de neutralidad de red y el ejercicio de las libertades fundamentales que se ejercen a través de la misma.

(*) Economista. Especialista en telecomunicaciones y defensa de la competencia. Director de Fibraconsulting.info. En Twitter es @perezvacchini