Por Lionel Aizenberg y Fernando Del Valle

La sanción de la ley Argentina Digital abrió un nuevo escenario para las Telcos.

Durante el tratamiento legislativo de la Ley Argentina Digital a fines del año pasado, se abrió un debate acerca de las consecuencias que podría traer el ingreso de las grandes compañías telefónicas —Telefónica de Argentina (TASA), Telecom Argentina (TECO) y Claro— en el mercado de la TV Paga, principalmente con relación al efecto que su ingreso podría ejercer sobre los cableoperadores PyMEs o locales.

Con el fin de examinar los posibles impactos de la modificación regulatoria, comenzaremos analizando por separado a las empresas que compiten, o en un futuro competirán, en un nuevo mercado convergente de empresas prestadoras de Triple Play (Telefonía Fija, Internet y TV Paga).

Clasificación según el ámbito geográfico de actuación de las empresas de TV Paga y telefonía

Empresas de TV Paga¹:

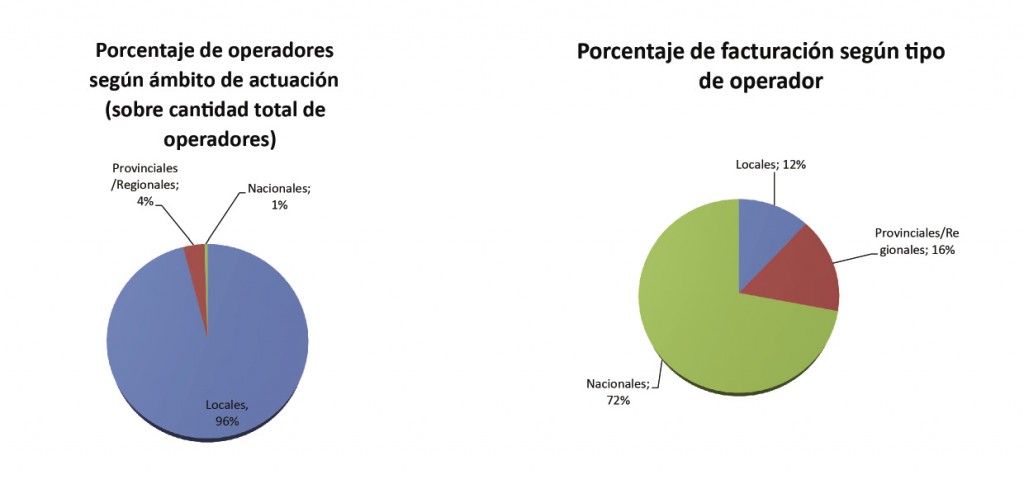

* Nacionales: Esta categoría la integran únicamente las empresas Cablevisión y Supercanal, que operan en más de 3 regiones del país. No obstante, si bien de acuerdo a este criterio Telecentro no podría considerarse un operador nacional, resulta relevante aclarar que al estar presente en las aéreas más densamente pobladas y con mayor poder adquisitivo del país, desde un punto de vista económico es el tercer jugador más importante del mercado, con una facturación muy por encima del resto de los operadores que le siguen.

* Regionales/Provinciales: Son operadores presentes en más de 3 localidades, pero que no alcanzan una escala nacional. Entre los más importantes se destacan Telecentro, el Grupo TVSA-Cablexpress, Gigared y Telered, entre otros².

Fuente: Elaboración propia en base a datos publicados por la consultora Convergencia, AFSCA, Boletín Oficial de la República Argentina e información del mercado.

* Locales: Existen cerca de 500 prestadores PyMEs o cooperativas (de telefonía, eléctricas y otros servicios públicos) que operan en 3 localidades como máximo.

Claramente, la gran mayoría de los operadores de TV Paga son empresas locales, sin embargo estas sólo acumulan el 12% de la facturación, mientras que los operadores de las restantes dos categorías concentran el 88% de la facturación y, en particular, los dos operadores nacionales representan el 72% de la facturación total del mercado de TV Paga. Si a esa cifra le sumamos la participación de mercado de la firma Telecentro, tenemos que en los tres operadores más importantes se concentra cerca del 80% de la facturación total.

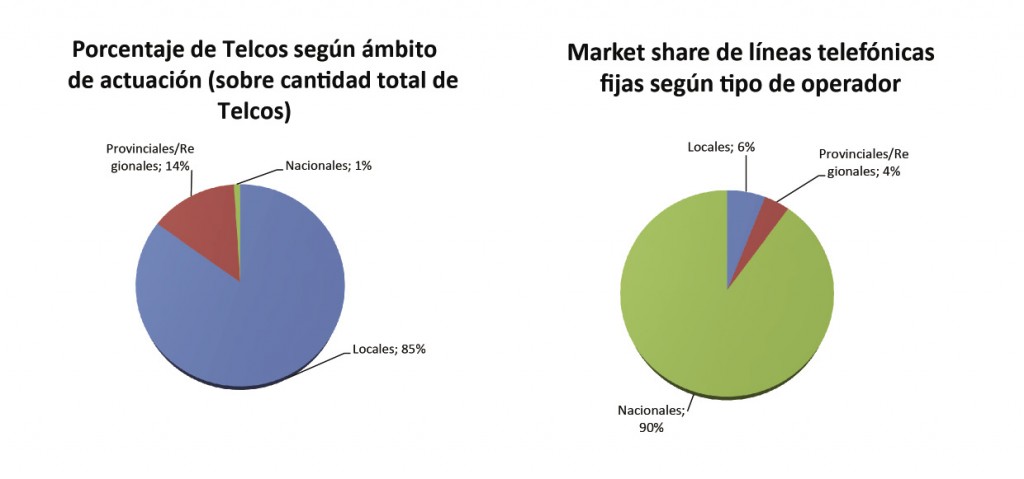

Empresas de telefonía:

* Nacionales: Esta categoría la conforman los llamados “operadores históricos” (TECO y TASA), que cuentan con cobertura de telefonía fija y móvil en todas las regiones del país, y la firma Claro, con cobertura nacional en telefonía móvil, aunque no así en la prestación de telefonía fija, concentrada principalmente en AMBA. Las tres utilizan sus redes de telefonía fija para ofrecer Internet.

* Provinciales/Regionales: Esta categoría está integrada por cableoperadores enfocados en el servicio domiciliario de Doble o Triple Play; y por empresas de telecomunicación PyMEs que ingresaron al mercado de telefonía con la desregulación del año 2000 y centraron su estrategia en la prestación de servicios IP al sector corporativo, aunque no contaban con trabas regulatorias para ofrecer Triple Play domiciliario.

* Locales: En la actualidad más de 300 cooperativas ofrecen telefonía fija, en muchos casos junto a Internet y TV paga, en zonas de baja densidad poblacional.

En el mercado de la telefonía fija se evidencia una elevada concentración, ya que el 1% de las empresas ostentan el 90% de las líneas (casi todas repartidas entre TECO y TASA). Más allá de que este mercado no sea un segmento rentable ni en expansión, da cuenta de la infraestructura montada que tienen estos dos jugadores.

El impacto de la primera apertura regulatoria

La sanción de la Ley Argentina Digital constituye el paso final en la apertura regulatoria en pos de la competencia por los servicios convergentes.

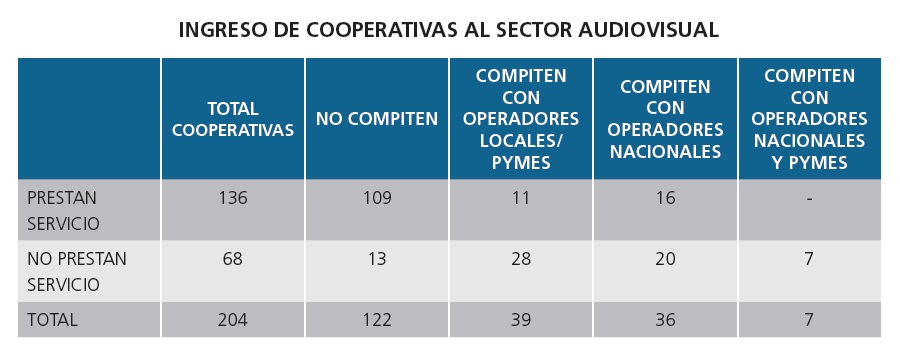

Previamente, tanto la Ley 26.053 de 2005, modificatoria del Artículo 45 de la Ley de Radiodifusión, como la Ley de Servicios de Comunicaciones Audiovisual (LSCA) en 2009, introdujeron cambios regulatorios con el objetivo de posibilitar el ingreso de empresas sin fines de lucro prestatarias de servicios públicos al sector audiovisual.

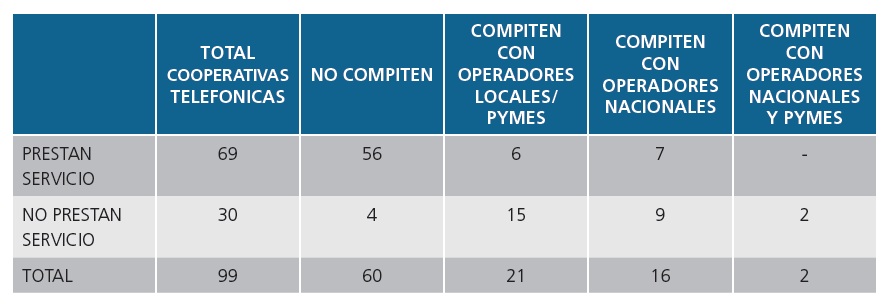

En la actualidad, de acuerdo a nuestro relevamiento, 136 cooperativas ya prestan el servicio de TV Paga, en tanto que 68 todavía no lo hacen, si bien ya les ha sido otorgada una licencia o se presentaron ante la AFSCA para obtenerla.

Fuente: Elaboración propia en base a datos publicados por la consultora Convergencia, AFSCA, Boletín Oficial de la República Argentina, e información del mercado.

De las cooperativas que prestan el servicio, el 80% lo hace en áreas sin competencia, mayoritariamente en localidades de menos de 5 mil habitantes. En lo que respecta a las cooperativas que se encuentran próximas a ofrecer servicio de TV paga, la mayoría de ellas lo harán en localidades en las que encontrarán competencia. En la mayor parte de los casos, ésta se dará con cableoperadores locales o PyMEs, aunque en un número importante también lo harán con la empresa Cablevisión, y en menor cuantía ingresarán en localidades como tercer operador, en competencia con un cable local y Cablevisión.

En definitiva, los cambios regulatorios que se dieron entre 2005 y 2009 dieron el puntapié inicial a una incipiente competencia por los servicios convergentes de telecomunicaciones, que tuvo lugar principalmente en localidades de baja densidad demográfica entre las cooperativas (cerca de la mitad de ellas también prestadoras del servicio telefónico e Internet) y empresas de cable de distinto tamaños.

El nuevo escenario de competencia por los servicios convergentes que se generaría con el ingreso de las grandes telefónicas

Como ya fue señalado, las grandes telefónicas cuentan con infraestructura desplegada en casi todo el país, lo que, en principio, les permitiría ingresar al sector audiovisual en localidades de distintos tamaños. Sin embargo, teniendo en cuenta que no podrán dar el servicio DTH, y que además quedarán alcanzadas por las limitaciones establecidas por el Artículo 45 de la LSCA, resulta lógico suponer que dada la limitación de 24 licencias de TV por suscripción por vínculo físico establecida en el mencionado artículo, buscarán obtenerlas en las ciudades con mayor densidad poblacional y, por ende, con mayor facturación potencial.

Consecuentemente, el nuevo escenario de competencia por los servicios convergentes que se generaría ante un ingreso de las telcos al sector audiovisual debería situarse principalmente en las localidades que cuentan con más de 50 mil habitantes, donde se concentra el 68% de la población del país.

Haciendo una categorización de ese universo de localidades tenemos que:

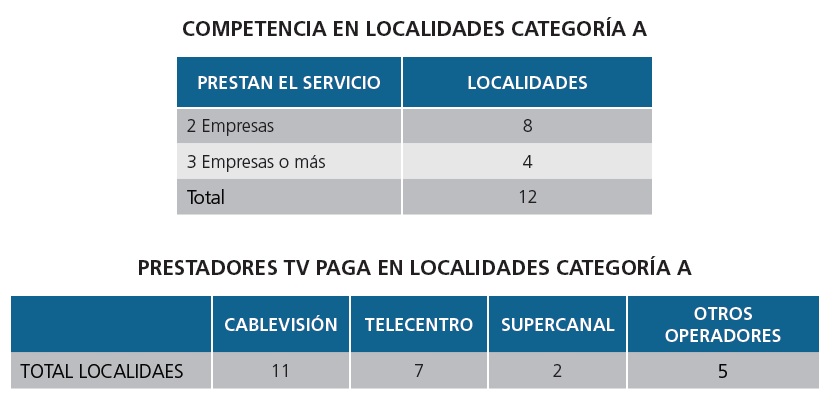

* Categoría A (localidades con más de 500 mil habitantes):

Son los 12 centros urbanos más grandes del país. Esta categoría está conformada por la CABA, algunas localidades del GBA, las ciudades de Mar del Plata y Rosario, y las 4 capitales provinciales mas habitadas.

La empresa Cablevisión está presente en casi todas estas localidades (excepto en San Miguel de Tucumán), mientras que la firma Telecentro es la segunda con mayor presencia (CABA, GBA y La Plata). Estas dos empresas compiten entre sí en 6 de las 8 localidades en las que 2 empresas prestan el servicio.

En esta categoría sólo operan 5 empresas no vinculadas a alguno de los tres grandes operadores (Grupo TVSA, Salta Cable Color, Esede, CCC de Tucumán, Merlo Televisora Color).

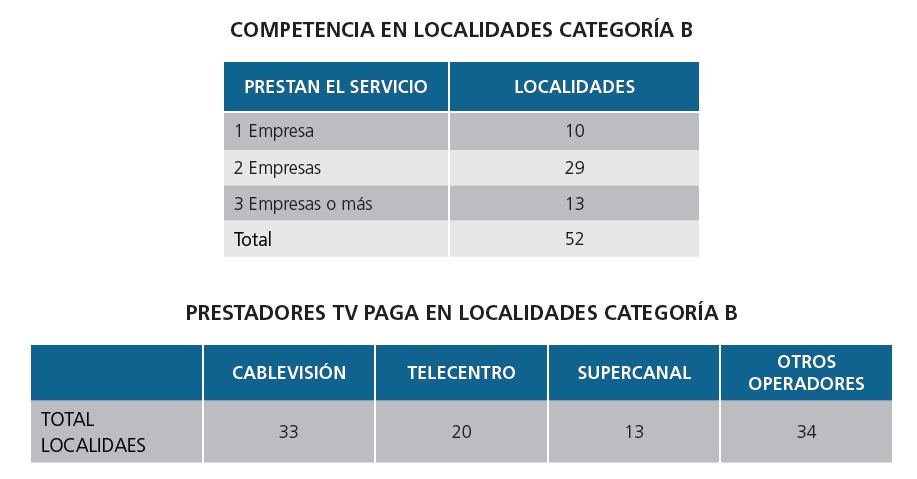

* Categoría B (localidades con una población entre 100 mil y 500 mil habitantes):

De las 52 localidades que conforman esta categoría, encontramos que en 10 de ellas existe un solo operador de TV Paga por vínculo físico, tratándose en la mayoría de los casos de Supercanal y sus empresas participadas.

En esta categoría de localidades, las empresas no vinculadas a las empresas principales del mercado son también cinco (Nortelevisa, TV Music House Jujuy, Grupo Gualtieri, Grupo TVSA y Angostura Video Cable).

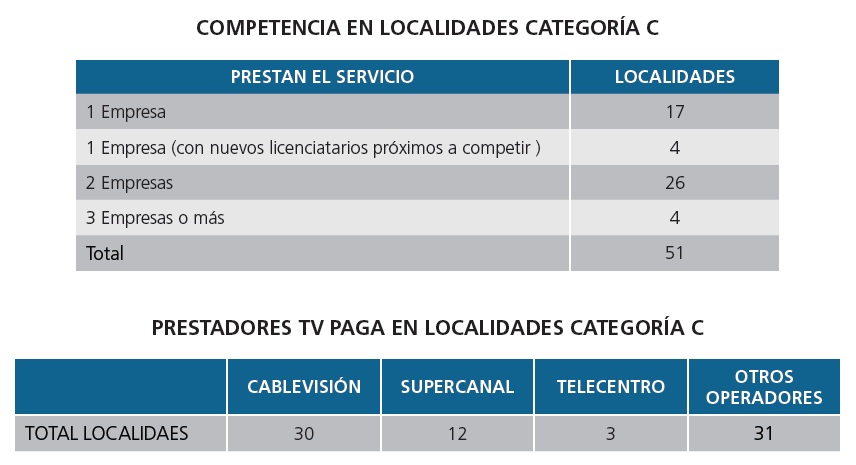

* Categoría C (localidades con una población entre 50 mil y 100 mil habitantes):

De estas 51 localidades, hay 17 en las que opera una sola empresa de vínculo físico, siendo en 11 casos la empresa Cablevisión. Además, hay otras 4 localidades en las que actualmente hay un solo operador, pero en las que recientemente se otorgaron licencias (en 3 de ellos el único operador es también Cablevisión).

Conclusiones

De acuerdo a nuestro relevamiento, que consta de las 115 localidades del país donde hay más de 50 mil habitantes, en el 90% de estos centros urbanos está presente, por lo menos, una de las tres empresas más importantes del mercado (Cablevisión, Supercanal y Telecentro), ya sea con licencias propias o a través de empresas participadas. Además estas empresas, o sus participadas, actúan como únicos operadores en 22 localidades del universo total (en cinco casos también hay un único operador que es PyME).

En las categorías A y B, que concentran aproximadamente el 60% de la población nacional, es claramente mayoritaria la presencia de las tres empresas dominantes del mercado de TV Paga, mientras que solo en la categoría C (localidades de entre 50 mil y 100 mil habitantes) se observa una importante presencia de empresas de cable locales. Sin embargo, estos solo representan el 6% del total de operadores locales PyME a nivel nacional, cifra que claramente no es significativa respecto del universo total. Podemos afirmar entonces que este potencial nuevo escenario de competencia no se va a configurar como una lucha entre David y Goliat.

En efecto, el análisis de lo que consideramos será el nuevo escenario de competencia por los servicios convergentes, basado en la limitante de 24 licencias de tv paga a nivel nacional y suponiendo que esas licencias se solicitarán en las localidades de mayor densidad poblacional (categorías A, B y C), nos indica que el ingreso de las telefónicas impactará principalmente en las zonas de influencia de los grandes operadores de TV Paga.

Sin embargo, hay varios fundamentos que indican que la apertura al ingreso de las telefónicas en el segmento audiovisual, en el corto plazo, no generará grandes cambios. Estos fundamentos responden a diferentes factores, fundamentalmente:

* Técnicos: debido a la capacidad actual de transporte de sus redes, para poder dar TV paga, las telefónicas deben realizar fuertes inversiones para reconvertirlas instalando fibra óptica, o alquilar tendido de fibra óptica existente. Teniendo en cuenta que su principal fuente de ingresos en el país proviene de la telefonía móvil, y que estas empresas actualmente centran sus inversiones en el despliegue de redes de 4G, parece poco probable que inviertan en despliegue de fibra óptica en el corto plazo, fundamentalmente porque son empresas multinacionales cuya estrategia comercial en Argentina no está actualmente centrada en el mercado de TV Paga.

* Regulatorios: relacionados con la restricción a la participación del capital extranjero que impone la Ley 26.522.

* De mercado: debido a la alta penetración existente en el mercado de TV Paga, las empresas de telecomunicaciones se verán obligadas a desarrollar propuestas superadoras (calidad, precio, atención al cliente, etcétera) a las de sus competidores, lo que implicaría una fuerte inversión.

–

¹ Para nuestro análisis sólo fueron consideradas las empresas de TV Paga que prestan el servicio por vínculo físico, por ser las únicas que cuentan con redes con capacidad de ofrecer Triple Play. Esto significa que no fueron consideradas ni DirecTV ni INTV (que prestan el servicio DTH con alcance a todas las localidades del país), así como tampoco a la empresa Antina, que presta el servicio inalámbrico en todo el conurbano bonaerense.

² Los dos operadores nacionales cuentan con distintos grados de participación accionaria en algunas empresas regionales, provinciales y locales. En el caso de Supercanal, este grupo cuenta con participaciones accionarias en las firmas de los grupos ICK y Alvarez, entre otras. En cuanto a Cablevisión, cuenta con participación accionaria en Telered, La Capital Cable, y cables locales.