Telefónica España apunta a Brasil. Telecom, a la venta. ¿Fin de la novela?

Por Guillermo Pérez

Dos noticias recientes de magnitud alborotan el mercado local de las telecomunicaciones. La primera refiere a las negociaciones que llevó adelante Telefónica de España S.A. (Telefónica) para fusionar Telefónica Brasil S.A. con Global Village Telecom S.A. (GVT). La segunda noticia tiene que ver con la posible venta de Telecom Argentina al fondo de inversión Fintech. Ambas son de gran importancia para el futuro de las telecomunicaciones en la Argentina, en tanto involucran a las dos principales empresas del sector.

Telefónica apuesta por Brasil

La empresa Telefónica de España busca fusionar su subsidiaria brasilera, Telefónica Brasil, con GVT, hoy controlada por la francesa Vivendi. La operación será por € 4663 millones, más una participación del 12% de las acciones de la nueva empresa fusionada Telefónica Brasil S.A. (considerando la cotización actual de Telefónica Brasil S.A., se estima que la operación equivaldría a 6700 millones de euros). A su vez, luego de realizada la operación Vivendi, transferirá el 4,5% del capital de Telefónica Brasil S.A. a cambio de de 1110 millones de acciones ordinarias sobre Telecom Italia S.P.A., correspondiente a 8,3% sobre el derecho a voto sobre esa compañía (de esta manera Vivendi conservará el 7,5% de Telefónica Brasil S.A. y el 8,3% de Telecom Italia S.P.A., a la vez que Telefónica de España S.A. quedará desvinculada de Telecom Italia S.P.A.).

Para situar a los desprevenidos, corresponde aclarar que Telefónica es una de las principales empresas de telecomunicaciones del mundo. Tiene una fuerte presencia en Europa (España, Italia, Alemania, Gran Bretaña, entre otros) y Latinoamérica (Brasil, Argentina, Chile, Perú, Venezuela, México, entre otros).

GVT, por su parte, es la filial brasilera de la empresa francesa Vivendi¹, cuya facturación anual estimada ronda los 800 millones de euros. Comercializa a través de las marcas POP y VONO los servicios de telefonía fija e internet en 127 ciudades del país carioca.

Según ha divulgado Telefónica, la empresa brasilera post fusión se convertiría en la principal empresa de telecomunicaciones de Latinoamérica, ya que sería la principal oferente de accesos a internet de todo Brasil, y además tendría posiciones preponderantes en telefonía móvil, fija y televisión satelital. Como resultado de la operación, el grupo de origen ibérico pasaría a liderar el mercado brasilero, en competencia con otros grandes jugadores de peso como Telmex y Telecom Italia.

Si bien la Agencia Nacional de Telecomunicaciones (ANATEL) y el Consejo Administrativo de Defensa Económica, el organismo regulador brasilero (CADE), aún no se han expedido, la operación no parece, a priori, sencilla de digerir.

En el caso de que la operación alcance la aprobación de los organismos reguladores de los distintos países involucrados en la operación, Telefónica de España fortalecerá su posición en Brasil, principal fuente de ingresos del grupo fuera de España (donde el negocio muestra signos de estancamiento). Y es de esperar que con esta operación Brasil se convierta en la principal fuente de ingresos de Telefónica en el mundo.

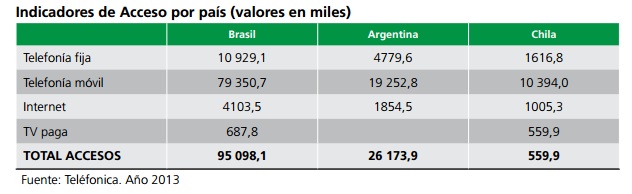

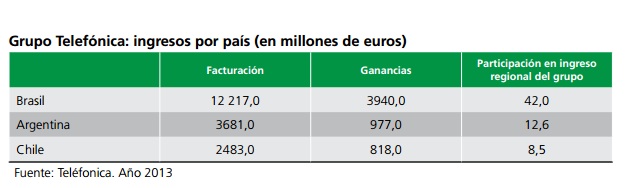

Los cuadros siguientes muestran la dimensión del negocio de Telefónica en Brasil, en comparación con Argentina y Chile, la segunda y tercer unidades de negocio de mayor relevancia para el grupo en Latinoamérica.

En resumen, Telefónica cede posiciones en Europa a cambio de incrementar su presencia en Latinoamérica. A nivel global, una noticia que ya no resulta novedosa. Para responder cuál es el impacto de esta noticia en Argentina, primero debemos considerar una segunda novedad que nos trajo este movido año en el mundo de las telecomunicaciones.

Telecom… ¿se argentiniza?

La segunda noticia relevante, con mayor impacto por su cercanía geográfica, es la oferta que recibió Telecom de Italia por Telecom Argentina (TECO) de parte del fondo de inversión Fintech² por la totalidad de la participación directa e indirecta de la empresa italiana sobre su filial argentina.

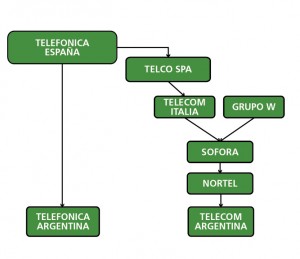

De concretarse la operación, Telecom Italia vendería su participación en Sofora a Fintech, quien controlaría indirectamente Telecom Argentina, en sociedad con el Grupo W de la familia Wertheim (ver gráfico).

Al tiempo que Telefónica se focaliza en Brasil, incluso a costa de ceder preponderancia en Europa al salir de Telecom de Italia, Telecom Argentina (subsidiaria de esta última) recibió una oferta por parte del grupo inversionista Fintech. Si bien ambas operaciones deberán atravesar la aprobación de los organismos reguladores locales e internacionales, el impacto sobre el mercado local sería una separación societaria entre los dos principales competidores: Telefónica de Argentina (TASA) y Telecom (TECO).

Si bien para el mundo de las telecomunicaciones, Fintech es un jugador inesperado, lo cierto es que este fondo de inversión, propiedad de David Martinez, viene haciendo ruido en la Argentina hace tiempo.

En el 2004 tuvo participación en el Acuerdo Preventivo Extrajudicial que posibilitó el levantamiento de la quiebra que pesaba sobre Cablevisión. El ingreso en Cablevisión le permitió introducirse en las negociaciones que derivaron en la fusión entre Cablevisión y Multicanal, de la cual saldría Fintech con el 40% de Cablevisión post fusión. A su vez, a lo largo de la década pasada, Fintech fue diversificando sus inversiones, apuntando principalmente al sector energético y a la deuda pública.

En el 2004 tuvo participación en el Acuerdo Preventivo Extrajudicial que posibilitó el levantamiento de la quiebra que pesaba sobre Cablevisión. El ingreso en Cablevisión le permitió introducirse en las negociaciones que derivaron en la fusión entre Cablevisión y Multicanal, de la cual saldría Fintech con el 40% de Cablevisión post fusión. A su vez, a lo largo de la década pasada, Fintech fue diversificando sus inversiones, apuntando principalmente al sector energético y a la deuda pública.

La oferta de Fintech de u$s960 millones por el 68% de las acciones que posee Telecom Italia en Sofora fue aprobado por el directorio de la empresa italiana y aún resta la aprobación por parte de los organismos reguladores de la Argentina (la última prórroga estiró los plazos para la confirmación de la venta hasta el 24 de octubre de 2014). Si bien desde la Secretaría de Comunicaciones y la Comisión Nacional de Defensa al Consumidor (CNDC) poco habría que objetar, en tanto la operación favorecería la competencia en el ámbito local dando punto final a la novela TECO-TASA, el marco regulatorio audiovisual abre un interrogante al respecto.

En efecto, la Ley 26 522 establece limitaciones a la participación de empresas licenciatarias en empresas de servicios públicos. Idéntica situación enfrenta Telefónica con Telefe, aunque hasta la fecha el organismo regulador (la Autoridad Federal de Servicios de Comunicación Audiovisual) no se ha expedido. ¿Será este el motivo por el cual los organismos reguladores demoran en expedirse sobre la operación? (todo esto podría cambiar si se aprueba el proyecto “Argentina Digital”, al menos tal cual estaba redactado al momento de ser presentado por el PEN en el Congreso de la Nación).

Al margen del aspecto regulatorio que resta resolver, cabe preguntarse cuál será el rumbo que elegirá el fondo de inversión para TECO. Las pocas declaraciones que trascendieron refieren a la voluntad de dotar a Telecom Argentina de mayor autonomía en la toma de decisiones estratégicas y en el uso de los fondos. Surge la duda: ¿estará pensando Fintech en una inversión financiera o pretende incursionar en el negocio de las telecomunicaciones? Lo cierto es que, de quedarse TECO con una parte del espectro que sale a licitación para brindar 4G, ambas perspectivas son viables y en el corto plazo.

¿Fin de la novela TECO – TASA? Retrato de una historia regulatoria

La relación entre TECO y TASA se asemeja mucho a un romance adolecente: una historia de idas y venidas a lo largo de los años. Se conocieron durante la privatización de Entel (Empresa Nacional de Telecomunicaciones), cuando se les otorgó el monopolio de prestación de todos los servicios durante diez años a cada empresa en dos zonas geográficas excluyentes (TASA, zona sur; TECO, zona norte).

No está de más recordar que esa privatización delineó una de las principales características del mercado de telecomunicaciones de Argentina: la integración vertical de las empresas con posición dominante. La suerte se dejó librada a la “competencia por comparación” (en desuso como instrumento regulatorio y con escaso efecto comprobable) y al ejercicio de la política regulatoria que comenzó a cobrar vigor con la desregulación del sector, en el año 2000, luego de diez años de monopolio compartido: con el Decreto 764/2000 se da inicio a la competencia en el sector, permitiendo el ingreso de nuevos operadores al sector a partir de la sanción de un Reglamento Nacional de Interconexión (RNI – Anexo II del Decreto), cuya finalidad era la de garantizar el acceso de cualquier licenciatario a la red otro, en condiciones no discriminatorias.

Desde ya que la apertura regulatoria significaba el ingreso de nuevos competidores al sector, lo cual era esperado con una prudente expectativa: la regulación asimétrica que adoptó la Argentina tenía como objetivo favorecer al entrante.

Sin embargo, el foco de interés estaba puesto en la feroz competencia que se estimaba se iba a desatar entre los dos principales operadores del sector. Los resultados, sin embargo, fueron desalentadores. Salvo en el negocio de la telefonía móvil (que con el ingreso de Telmex inyectó competencia en el mercado), en el resto de los servicios de telecomunicaciones primó una colusión que, desde una mirada biempensante, podría calificarse de tácita.

Colaboró con el statu quo la pasividad de un organismo regulador que contaba sin embargo con las herramientas para aplicar una política agresiva que garantice y fomente el ingreso de operadores sin o con poca infraestructura. Llama la atención que desde el 2000 y hasta la actualidad la única interconexión cuya regulación de precios fue efectiva es la de telefonía fija, un mercado de interés menor para viejos y nuevos jugadores.

Los precios transitorios se transformaron en permanentes (capítulo VII del Reglamento Nacional de Interconexión), la desagregación local quedó en el olvido (artículo 39º del capítulo recién mencionado), la aplicación de benchmarking (artículo 26º.4 del Capítulo V del RNI) para estimar costos de interconexión no fue utilizada en ningún caso que se recuerde públicamente y el naciente mercado que se generaba en torno al servicio de internet fue creciendo a espaldas del organismo regulador.

Luego de diez años de regulación sectorial, la posición dominante que ejercían TECO y TASA poco había mermado. Y, para colmo de males, en el año 2007 se hace público en Europa que Telefónica de España estaba interesada en ingresar a Telecom Italia, generando la concentración entre ambas empresas que en la Argentina se analizó recién en el año 2009.

Luego de un largo proceso de análisis de la CNDC realizado a través de una Diligencia Preliminar (en tanto las empresas negaban que la operación generara concentración en la Argentina), el organismo antitrust publicó la Resolución CNDC 4/2009 en la cual determinó que TECO y TASA debían notificar la operación de concentración ante los organismos reguladores de Argentina.

El resultado de aquella notificación fue el Dictamen 744/2009 de la CNDC, de lectura recomendable por las conclusiones que de allí pueden obtenerse del estado de situación del mercado luego de diez años de regulación y competencia³.

Allí comienza una historia que hoy pareciera volver a fojas cero y que debiera ser aprovechada por el Estado para introducir reformas que hagan jugar al sector el rol que le cabe en un país concebido con crecimiento e integración social (ver recuadro).

De concretarse la operación de Telefónica de España en Brasil a cambio de las acciones sobre Telecom Italia que le otorgan influencia sustancial sobre Telecom Argentina, y suponiendo que la operación de Fintech se apruebe y que Telecom Argentina desarrolle una estrategia de mayor competencia e inversión en el mercado local, puede esperarse una nueva perspectiva competitiva para el mercado local (la que debería acompañarse con una nueva actitud regulatoria, por supuesto).

Como en el billar, mientras más bandas involucra la jugada, menos probabilidades de éxito tiene: la bola ya está girando y, mientras tanto, vale la pena conservar la ilusión.

———

¹ Vivendi es una empresa con origen francés dedicada al negocio de las telecomunicaciones y el entretenimiento. Cabe destacar que en los últimos años ha asumido una posición conservadora ante las vicisitudes del mercado, vendiendo otras unidades de negocios en el mundo y conservando en alguna de ellas participaciones minoritarias (Maroc Telecom, SFR y Activision Blizzard). SFR es el segundo jugador en Francia en Telefonía móvil. Vivendi compró GVT en el año 2009.

² El contrato, luego de sucesivas prórrogas, el 25 de octubre Telecom notificó a la Comisión Nacional de Valores que en un nuevo acuerdo firmado en Roma se ratifica el monto total de la contraprestación de u$s960 millones por el 68% de Sófora. Además notifica que de dicho monto ya se había cobrado la suma de u$s113,7 millones, y se esperaba cobrar antes de octubre un monto adicional de u$s215,7 millones a partir de los cuales se transferirá el 17% de las acciones de Sófora a Fintech. La transferencia del 51% restante se hará efectivo luego de obtener las autorizaciones pertinentes de los organismos reguladores argentinos (dando un plazo para ello de dos años y medio).

³ Cabe recordar que, como resultado de dicho Dictamen, la CNDC estimó como conveniente la transferencia de TECO a una tercera empresa no vinculada a TASA. Dicha resolución fue judicializada y concluyó en el Dictamen 835/10, donde las partes propusieron una “muralla china” (chinese wall), para impedir el intercambio de información sensible de ambas empresas entre directores en Europa y de esa manera evitar el gerenciamiento conjunto de ambas empresas en Argentina.

Lo que natura no da… regulación no presta

El análisis económico realizado por la CNDC en el Dictamen 744/09 divide el sector en dos grandes rubros: los servicios minoristas y los servicios mayoristas.

Respecto del mercado minorista, sigue el procedimiento habitual para analizar concentración: observa la participación de mercado, obtiene indicadores de crecimiento de la concentración y concluye sobre la base de los niveles de concentración que resultarían de aprobarse la operación. En el caso que nos ocupa son todos considerados riesgosos para la competencia¹.

Una vez analizados los mercados minoristas, el Dictamen analiza los mercados mayoristas, aquellos donde los servicios son prestados por empresas de telecomunicaciones a otras empresas de telecomunicaciones.

Es por ello que regulatoriamente estos mercados se encuentran conceptualmente bajo la órbita de la interconexión, tal como se la define en el Anexo II del Decreto 764/2000 (Reglamento Nacional de Interconexión – RNI). El Artículo 2º del RNI establece el alcance del concepto de interconexión: confiere acceso a la red de los competidores para prestar a un cliente propio cualquier tipo de servicio, propio o de tercero.

De allí se desprende que una correcta y estricta aplicación de este concepto permitiría a cualquier licenciatario proveer los servicios de telecomunicaciones con o sin red, sin importar la magnitud de cada uno de los competidores ni su posición en el mercado.

En un extremo hipotético, que se considera aquí como mero ejercicio conceptual, con una correcta regulación de precios que efectivice estos conceptos, el poder de mercado en los mercados minoristas podría ser fácil de desafiar por una empresa entrante.

¿Alcanza con exigir una estricta y rigurosa aplicación de la regulación que existe, para luego esperar que lluevan entrantes como maná del cielo? ¿Es sólo “competencia” de lo que adolece el sector en nuestro país?

Esta mirada, si bien es útil para remarcar las falencias regulatorias actuales, resulta insuficiente en tanto minimiza el poder efectivo que deviene del control de la generación y distribución del tráfico de red; a la vez que sobreestima la capacidad potencial que puede tener un organismo regulador sobre empresas privadas con poder dominante.

En el análisis de las barreras a la entrada que generaría la operación TECO-TASA, el Dictamen CNDC-744/09 indica que “la entrada y/o la permanencia de un operador no puede concebirse como posible en esta industria sin la interconexión de redes competidoras. De aprobarse la operación sin condicionamiento alguno se generaría un red con autosuficiencia casi absoluta para la prestación de servicios de telecomunicaciones y, por ende, con la capacidad y el incentivo material para no interconectar operadores”.

Con una “red autosuficiente” que cuenta con capacidad e incentivo para no interconectar a competidores, y en ausencia de una regulación que permita la competencia efectiva, los entrantes no tuvieron otro camino que invertir en infraestructura para competir.

Ni con la privatización, primero, ni con la desregulación, después, se diseñó una estrategia de desarrollo para el sector que fomente una asignación eficiente de los recursos que redunde en mayor competencia y calidad de servicio para los consumidores.

Los últimos años, con mayor presencia estatal en el mercado, han servido para empezar un camino del cual resta mucho recorrer. Las redes de telecomunicaciones deben concebirse como una herramienta clave para planificar el desarrollo económico, social y la seguridad nacional. Las soluciones futuras a los problemas actuales deben abordarse desde la planificación, antes que desde un enfoque meramente regulatorio. De lo contrario, como dice el refrán, lo que natura no da…

———

¹ Con excepción del mercado de telefonía fija, donde una gran cantidad de localidades de la Argentina no verifica solapamiento y por tanto concentración.