Sobre cómo generar competencia en mercado altamente concentrados (o concertados).

Por Guillermo Pérez.

La telefonía móvil es un mercado que insume fuertes costos hundidos y altas barreras a la entrada para nuevos competidores. Esto ha generado, tanto en la Argentina como a nivel mundial, mercados fuertemente concentrados (¿o concertados?). ¿Cómo mejorar el servicio y generar más competencia? ¿Son los Operadores Móviles Virtuales una solución? La importancia del regulador en un mercado que afecta el humor (y la economía) de millones de argentinos.

Recientemente el Estado ha intentado incorporar a un nuevo competidor al mercado, reservando para ello una porción de espectro en la última subasta pública de Espectro Radioeléctrico. Si bien dicha subasta tuvo a la empresa Arlink como ganador, dado que no cumplió con los compromisos del pliego, dicho espectro quedo vacante.

Por su parte, el resto de las empresas de telefonía móvil realizaron una importante puja por el resto del espectro subastado. A partir del 2014 Argentina cuenta con 380 MHz, una cifra acorde a los valores que disponen las empresas telefónicas en otros países de la región. Cabe destacar que los precios de los servicios móviles, considerando los mismos en términos comparativos con otros países de la región, dan cuenta de la necesidad de romper el status quo en busca de una mayor competencia entre los jugadores existentes y quienes se animen a entrar a desafiar la quietud reinante.

En este contexto, muchos analistas han vuelto a poner el foco en la necesidad de introducir más competencia en el mercado móvil a través de la figura del Operador Móvil Virtual (OMV). Sobre esta cuestión versa esta nota.

Espectro radioeléctrico y planificación celular

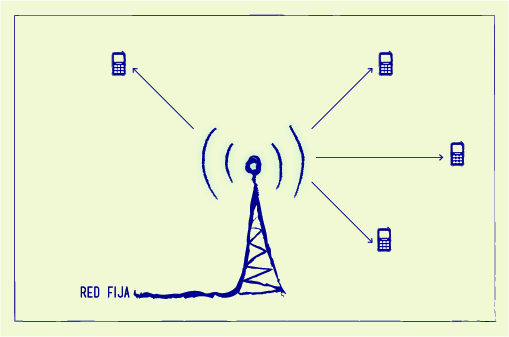

El servicio de telefonía móvil está constituido por una amplia red fija de cobertura nacional, la misma que es utilizada para el servicio de telefonía fija e internet, pero la llegada al cliente final se realiza de manera inalámbrica.

En vez de un bucle local, el servicio de telefonía móvil cuenta con una Radio Base (RB) desde la cual se emite la radiofrecuencia que soporta los servicios que perciben los teléfonos móviles de los usuarios.

El medio a través del cual viajan las frecuencias se denomina Espectro Radiolectrico y sus principales características son que es un bien escaso e insustituible para la empresas de telefonía móvil.

Dadas estas características, y el impacto de su utilización sobre la rentabilidad de las empresas, es que la administración he dicho espectro es una responsabilidad indelegable del Estado. La telefonía móvil es uno de los tantos servicios a los cuales se asigna espectro para que pueda prestar sus servicios inalámbricos¹.

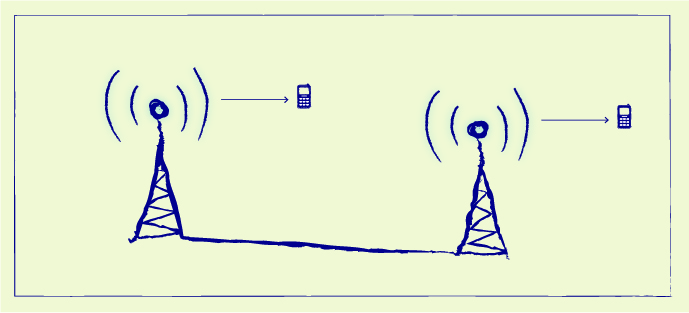

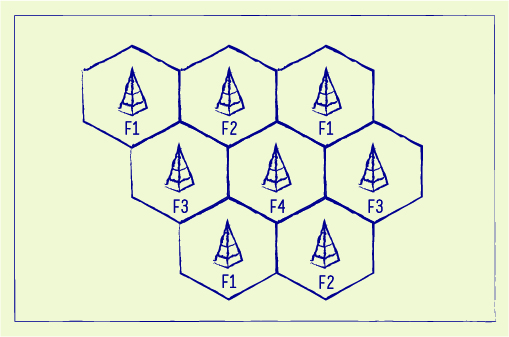

El conjunto de una antena radio base y una cantidad de espectro radioeléctrico conforma una determinada área de influencia comúnmente denominada celda. Los usuarios que se encuentren en un mismo momento localizados en una misma celda establecen comunicaciones a través de dicha antena, mientras que usuarios que se encuentran ubicados en distintas celdas utilizan además de dicha antena, la red fija de comunicación y una segunda antena radio base para terminar la comunicación.

El Espectro Radioeléctrico del que se compone cada celda se divide en canales radioeléctricos que según la tecnología que se utilice demandan determinados Mhz. De esta manera, considerando una cantidad de espectro asignada a una celda, ceterisparibus, se puede determinarla cantidad máxima de comunicaciones móviles que se pueden realizar a través de ella.

Sin embargo, cada uno de los canales radioeléctricos puede ser reutilizado a partir de una ubicación planificada de un mayor cantidad de antenas, las cuales se superponen a una distancia determinada para que la potencia de la utilización de un canal espectral asignado a una celda en una determinada RB no genere interferencia en el mismo canal espectral utilizado en otra RB. De esta manera, a través de la reutilización del espectro radioeléctrico se puede incrementar la cantidad de servicios prestados y, así, la cantidad de espectro atribuido a una empresa.

Así, la reutilización del espectro radioeléctrico permite prestar una mayor cantidad de servicios a partir de una cantidad de espectro determinada, realizando una mayor cantidad de inversiones por parte de las empresas móviles.

Además de la reutilización de frecuencias, se puede incrementar la capacidad de prestación de servicios a partir de la incorporación de nuevas generaciones de tecnologías que van surgiendo para uso intensivo del espectro (2G, 2.5G, 3G, etcétera)².

En resumen, las empresas de telecomunicaciones móviles pueden incrementar la capacidad de prestación de servicios haciendo un uso intensivo o un uso extensivo del espectro, generando una y otra variante distintos costos variables³.

Es interés del Estado Nacional, en tanto administrador de un bien escaso, regular el uso eficiente del Espectro exigiendo a las empresas privadas que realicen las inversiones necesarias para que las mismas mejoren el servicio brindado a los clientes con la menor cantidad de espectro posible. Por el contrario, resulta beneficioso para las empresas privadas extender sus servicios incorporando una mayor cantidad de espectro en tanto el mismo genera un costo fijo inicial, menores costos variables y por lo tanto mayores ganancias.

Cabe señalar que las empresas móviles han venido argumentando la necesidad de poner a disposición una nueva porciónde espectro para las empresas móviles, señalando que los altos precios y la baja calidad de los servicios tenían fundamento en la saturación de demanda de servicios para la escasa cantidad de espectro disponible en los principales centros urbanos. A partir de las modificaciones regulatorias que se introdujeron el año pasado, se modificó el tope de Espectro Radioeléctrico asignación a cada operador (60 Mhz), a la vez que se convocó a una nueva licitación de frecuencias. De esta manera la cantidad de espectro disponible para los servicios de telefonía móvil se acercó al de otros países de Latinoamérica como Brasil, México y Colombia.

A su vez se comenzó a desarrollar un camino regulatorio para posibilitar el ingreso de operador de telefonía móvil sin infraestructura, los denominados Operadores Móviles Virtuales.

En primer lugar, porque se elaboró un reglamento, el cual se analizará con mayor detalle a continuación. En segundo lugar, porque el pliego de licitación en su Artículo 28 obliga a los adjudicatarios a brindas a los OMV acceso a todos los elementos y servicios que compongan y se brinden a través de su reden condiciones no discriminatorias, transparentes y proporcionales, para que estos puedan prestar los mismos servicios móviles minoristas que los dueños de la infraestructura.

Desafíos de los OMV

La telefonía móvil se ha expandido rápidamente en la Argentina, siendo uno de los países de Latinoamérica con mayor penetración. Más de 60 millones de líneas en servicio, entre servicios pos y prepago. A pesar de la enorme diferencia de precios entre una y otra modalidad, en la Argentina cerca del 70% de los clientes usan el servicio prepago. La mayoría de los analistas coinciden en estimar que el costo de la canasta de consumo de telefonía móvil en Argentina se encuentra en el podio de las más caras de Latinoamérica.

Resulta necesario atacar el status quo que se ha venido imponiendo en este mercado y que ha consolidado precios elevados junto con un servicio deficiente.

El organismo regulador ya ha insinuado cuál es el camino que ha de seguir: licitó espectro, convocó a nuevos entrantes, comienza a introducir la figura del OMV y analiza una regulación de costos de interconexión en función de un modelo de costos que se encuentra en desarrollo.

La importancia del espectro en los precios, el servicio y la competencia ya fue desarrollada en el punto anterior. Resta analizar la importancia que puede tener el desarrollo de una regulación específica en Argentina. En el apartado siguiente se menciona brevemente la experiencia de los OMVs en España.

El Artículo 28 de los Pliegos con los cuales se convocó a concurso para otorgar espectro radioeléctrico (Res SC-38/14), se establece que “los ADJUDICATARIOS se encuentran obligados a brindar a los Operadores Móviles Virtuales acceso sobre todos los elementos que compongan y se brinden a través de su red en condiciones no discriminatorias, transparentes y proporcionales, para que estos puedan prestar los mismos servicios móviles minoristas”. Y a su vez dicho Artículo indica que en caso de que las partes no lleguen a un acuerdo comercial intervendrá la autoridad de aplicación siguiendo los lineamientos que “el reglamento que para Operadores Móviles Virtuales se apruebe”.

Dicho marco general de desenvolvimiento de los OMV fue creado por Resolución 68/2014. Dicha Resolución define al OMV4 como licenciatarios que sin espectro e infraestructura desean prestar servicios móviles a través del espectro que fuera asignado al Operador Móvil de Red (OMR). Este último deberá presentar a tal efecto una Oferta de Referencia que “alcanzará al CINCO POR CIENTO (5%) de la capacidad de comunicaciones móviles avanzadas del OMR por Área Local” (Art. 2).

A su vez, en su artículo 3 establece que “la fijación de los precios, y demás condiciones económicas y técnicas, contenidas en la Oferta de Referencia serán libres y las mismas deberán ser, razonables y no discriminatorias, teniendo en cuenta los precios ofrecidos a sus usuarios finales de manera tal que no constituyan barreras de entrada y permanencia en el mercado de los Operadores Móviles Virtuales (OMV).”

De lo dicho hasta aquí se desprenden dos elementos que corresponde resaltar. En primer lugar, no existe un fundamento de mercado para establecer un límite de la Oferta de Referencia al 5% de la capacidad de los servicios móviles. En segundo lugar, la definición de OMR permite la existencia de dos clases de operadores bien diferenciados: el OMR con infraestructura propia (elementos del backbone que se interconectan directa o indirectamente con las RB) pero sin espectro y el OMR sin infraestructura propia ni espectro.

A su vez, el artículo 14 del Anexo I indica que “Los Operadores Móviles Virtuales con infraestructura deberán celebrar los correspondientes convenios de interconexión en un todo acuerdo con lo establecido en el Reglamento Nacional de Interconexión, aprobado mediante el Anexo II del Decreto 764/2000 y sus modificatorias”.

Resulta evidente que, tanto en el contexto de un OMV con infraestructura o sin infraestructura, nos encontramos ante una regulación demasiado abierta a las condiciones que establezcan los OMR en términos de fijación de precios. A su vez llama la atención el límite del 5% para la vigencia de la Oferta de Referencia (¿y luego qué?).

En efecto, y hasta tanto no se ponga en vigencia el modelo de costos que se encuentra desarrollando el organismo regulador, difícilmente un operador móvil pueda establecer precios ventajosos para el acceso o terminación que incentiven el ingreso de nuevos operadores a prestar servicios móviles.

Estudio del caso: OMV en España

A diferencia de lo que sucede en la Argentina, el análisis regulatorio en Europa es precedido por un análisis antitrust que determina en cuáles mercados relevantes corresponde una regulación específica. Dicho análisis atraviesa etapas de revisiones, las cuales van modificando sus conclusiones a medida que se revierten las condiciones monopólicas que dan origen a dicha regulación.

El mercado de acceso y originación de llamadas en las redes públicas decomunicaciones móviles se define como aquél en el que cualquieroperador de red móvil, con licencia para operar en el territorio, facilita a otro operador el acceso y la originación de llamadas de voz y datos en la red móvilde dicho Operador de Red Móvil (ORM).

A partir de esta definición, la Comisión del Mercado de las Telecomunicaciones (CMT) de España analizó la situación de España y concluyó que no había competencia efectiva en el mercado de acceso y terminación de llamadas, y determinó que tanto Telefónica Móviles, Vodafone y Orange tenían poder significativo de mercado conjunto.

A partir de allí, elaboró una regulación específica destinada a esos operadores relativa al acceso, terminación y utilización de los elementos de red necesarios para la prestación de servicios por parte de otros operadores en dicho mercado.

La regulación permitió el ingreso de dos tipos de operadores: operadores que contaban con infraestructura de telecomunicaciones en tanto brindaban servicios de telefonía fija y otros operadores que sin contar con infraestructura contaban con licencia.

Para estos últimos, que regulatoriamente se consideran como revendedores de los servicios de los OMR, no se define un mercado específico distinto al de prestación de telecomunicaciones móviles.

Durante los últimos años han ingresado OMVs como Euskaltel, Happy Móvil, Carrefour, Lebara Mobile, Eroski, Pepephone, Diamóvil, R Cable, Ono, Simyo, Masmóvil, Telecable móvil, Diamóvil, etc.; muchos de los cuales han atravesado a su vez procesos de fusión o adquisición.

Cabe indicar que los ingresantes han mostrado un comportamiento tendiente a la diferenciación del producto ofrecido al consumidor final a través de la especialización en nichos específicos: empaquetamientos con servicios fijos, tarifas internacionales económicas, trafico on net, etc.

Para el año 2014, los OMV contaban en conjunto con una participación que se estimaba en el orden del 14% a la vez que se observaba un marcado descenso de los precios finales, demostrando el potencial de los OMVs cuando existe una regulación que acompañe el ingreso de nuevos operadores.

El análisis del caso español resulta relevante tanto desde el ámbito regulatorio como en lo que hace al impacto de los OMVs sobre el mercado.

En lo que refiere al aspecto regulatorio: a) la importancia de determinar precios de acceso y terminación que permita a los OMV la conveniencia de ingresar a un mercado con capacidad de permanecer, y b) solo se considera como OMV a aquellos que cuentan con infraestructura propia y negocian interconexión con los OMR.

Son estos últimos los que finalmente han podido desarrollar una estrategia propia de comercialización, en base a las características propias que cada uno tenía como operador, y así posicionarse con un producto diferenciable que le permita obtener una porción del mercado. Si bien ninguna experiencia es fácilmente extrapolable, cabe cuestionarse para el caso argentino sobre cuál es el actor que podría entrar al mercado y qué regulación requiere para incentivar un proceso de mayor inversión y competencia que derive en beneficios en precios y calidad para los consumidores.

–

¹ Para mayor detalle, ver el cuadro el Cuadro Nacional de Atribuciones de Frecuencias en www.aftic.gob.ar

² Dictamen CNDC No 417: “Si bien la incorporación de tecnología más eficiente en el uso del espectro es una variable decisión de la firma, su disponibilidad en el mercado es exógena a la empresa, atento a que los desarrollos tecnológicos son realizados por empresas proveedoras de insumos de red. Asimismo los mencionados cambios tecnológicos, la difusión y masificación de las tecnologías son fenómenos de más largo plazo.”

³ Por este motivo es común encontrar en la regulación estatal de los distintos países que se establezca como criterio una equidad en la cantidad de Mhz otorgado a cada prestador.

4 La definición de OMV incluye a las Entidades Cooperativas que tengan la Licencia única de telecomunicaciones y título habilitante para OMV, como así también a cualquier otro licenciatario de servicios de comunicaciones móviles siempre y cuando no cuente con infraestructura y espectro para prestar este servicio móvil o bien la Autoridad de Aplicación lo autorice a requerimiento del OMR.