Por Lionel Aizenberg, Fernando del Valle y Carolina Singer.

Historia, presente y perspectivas del Grupo Clarín (Parte 2).

En esta segunda parte del artículo especial sobre el Grupo Clarín, cuya primera entrega formó parte de la edición anterior de la revista Fibra, analizaremos la performance económica de los últimos 8 años del holding.

1) Performance económica general del Grupo Clarín:

a) Facturación y beneficio operativo

El Grupo Clarín forma parte del club de los 30 grupos económicos más importantes del país, con una facturación superior a la de empresas como Supermercados Coto, Grupo Roggio, Banco Santander Rio y Swiss Medical Group, de acuerdo al ranking «Las 1000 que más venden» publicado anualmente por la revista Mercado. Las compañías que lo conforman ocupan actualmente cerca de 16 mil personas, lo que convierte al grupo en uno de los diez mayores empleadores privados del país, siendo Cablevisión la firma que cuenta con mayor cantidad de trabajadores, con cerca de 10 mil empleos directos.

En el año 2007, luego de la fusión Cablevisión-Multicanal, se produjo la Oferta Pública Inicial (IPO), a través de la cual las acciones de la firma Grupo Clarín S.A. comenzaron a cotizar en las Bolsas de Londres y de Buenos Aires. A partir de ese momento, el holding comenzó a hacer públicos sus reportes anuales de resultados, sobre los cuales nos basamos en esta investigación.

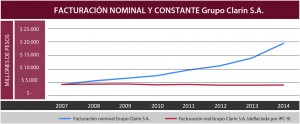

Durante el periodo 2007-2014, la facturación del grupo se incrementó un 47% en términos nominales. Ahora bien, para determinar si esa facturación nominal creciente fue expresión de una mayor capacidad de apropiación de valor económico por parte de la firma, debemos analizarla en términos constantes. Con ese objetivo, decidimos cruzar la información de las ventas del holding con un índice que refleje el movimiento general de los precios de la economía¹ (Ver Cuadro 1):

Se observa que 2010 y 2012 fueron los años en que la facturación medida en términos constantes declinó en mayor grado, y que en el año 2014 la facturación resultó un 5% menor respecto de la de 2007. Según nuestra estimación, el grupo no creció en su apropiación de valor en términos reales durante este período (Ver Cuadro 2).

Otra variable que ayuda a comprender la performance económica real del holding para el periodo consiste en la evolución de la participación de sus ventas respecto de la suma de las ventas de las 500 empresas más grandes del país. Este ejercicio indica que a partir de 2010 comienza una caída que continúa hasta la actualidad. Sin embargo, para 2013, la participación porcentual del grupo se mantenía en el mismo nivel que en 2007, lo que indicaría que el crecimiento del Grupo Clarín fue afín al crecimiento que obtuvieron las grandes empresas del país (Ver Cuadro 3).

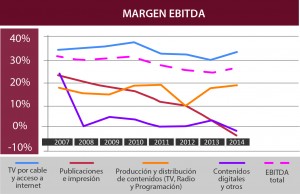

Por otro lado, el beneficio operativo obtenido por la compañía, medido por el indicador “Margen EBITDA”², mostró un comportamiento positivo al relevar que las actividades económicas desarrolladas por el holding, agregadas y tomadas como un conjunto, han obtenido ganancias operativas del orden de un 28% anual promedio respecto del total de la facturación.

b) Deuda

En 2006 finalizó el proceso de reestructuración de la deuda de Multicanal, la principal empresa del grupo en ese momento. Este hecho generó una notable reducción en el Pasivo Corriente del holding (la parte de la deuda de la empresa que debe saldarse en un periodo menor a 12 meses), que pasó de representar el 86% al 29% del Pasivo Total. No obstante, durante el periodo 2007-2014 el Pasivo Corriente presentó una tendencia creciente, que hizo que actualmente represente un 63% del Pasivo Total. La evolución seguida por estas variables puede ser observada más claramente a través del Índice Concentración de Pasivos de Corto Plazo (Ver Cuadro 4).

Tal como surge del gráfico, resulta notable el cambio producido en 2006, aunque luego se observa un deterioro, que vuelve a llevar el índice a niveles cercanos al inicial.

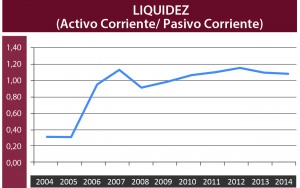

El punto de inflexión ocurrido en 2006 también puede observarse a través de un Índice de Liquidez, que informa sobre la capacidad financiera de la empresa para hacer frente a su Pasivo Corriente, haciendo uso de la totalidad de su Activo Corriente, aquellos Activos que son convertibles en dinero en un periodo menor a 12 meses (Ver Cuadro 5).

En efecto, se observa que, entre 2007 y 2014, el Activo Corriente casi siempre fue superior al Pasivo Corriente.

El crecimiento del Activo Corriente compensó la tendencia creciente del Pasivo Corriente observado en el índice anterior, lo que permitió que se mantengan niveles de liquidez muy superiores a los previos a la reestructuración.

Otra consecuencia que trajo aparejada la reestructuración de la deuda ocurrida en 2006 consistió en una mejora en la Solvencia³ del grupo, hecho que puede ser visualizado a través de la construcción de un Índice de Solvencia, que mide la relación entre el Patrimonio Neto de la empresa y su Pasivo Total (Ver Cuadro 6).

Se observa que desde un nivel muy bajo en 2004, el grado de independencia financiera alcanzado por la compañía fue creciendo marcadamente, hasta llegar a su mejor punto en 2010. A partir de allí se observa un leve deterioro. En otras palabras, esto significa que el apalancamiento a través de financiación ajena bajó notablemente a partir de la reestructuración de la deuda.

Sin embargo, en la actualidad el Activo sigue financiado mayoritariamente por capital externo, lo que podemos observar a través de la evolución del Índice de Recursos Propios, que mide la relación entre el Patrimonio Neto y el Activo Total (Ver Cuadro 7).

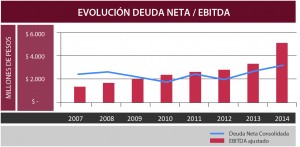

Otro aspecto destacable de las finanzas del Grupo Clarín radica en la reducción del peso de la deuda en relación a la capacidad de generación de ingresos, ya que esta pasó de representar un 182% del EBITDA ajustado en 2007 a un 58% en 2014 (Ver Cuadro 8).

No obstante, un aspecto vinculado a la deuda del Grupo que no parece tan positivo es el porcentaje de la deuda en dólares (84,5% del total en 2014), que parece demasiado alto para un Grupo económico cuyos ingresos son exclusivamente en pesos.

c) Resultados y Patrimonio Neto

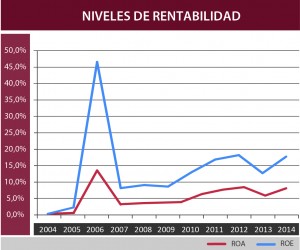

Los niveles de rentabilidad de una empresa de las características del Grupo Clarín suelen ser evaluados por los indicadores ROE, que expresa el porcentaje de remuneración que es posible ofrecer a los capitales propios representados por el Patrimonio Neto, y ROA, que muestra el retorno atribuible al total del capital invertido en la empresa, sea propio o ajeno. Ambos indicadores mostraron una tendencia creciente durante casi todo el periodo. El excepcional resultado positivo de 2006 respondió a la registración contable de ganancias no recurrentes derivadas de la conclusión de la reestructuración de la deuda de Multicanal (Ver Cuadro 9).

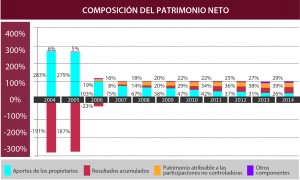

Otra forma de observar la creciente rentabilidad obtenida por el holding en el periodo examinado consiste en analizar la evolución de la composición de su Patrimonio Neto (Ver Cuadro 10).

Se evidencia que a partir del año 2007 el rubro “Resultados Acumulados” dejó de ser negativo y comenzó a crecer su participación en la composición del PN, hasta pasar a representar en la actualidad un 39% del total del PN.

2) Las Unidades de Negocio del Grupo Clarín: el cable e internet representan el corazón de la rentabilidad del grupo.

La facturación total del Grupo Clarín resulta de la adición de la facturación de cuatro Unidades de Negocios (UN) separadas, cada una de las cuales concentra un conjunto de actividades que se vinculan entre sí. Al analizar la apertura de la facturación por UN, se observa que las actividades centralizadas en la UN “TV por cable y acceso a internet” -que la facturación incluida en esta unidad corresponde casi exclusivamente a las operaciones de Cablevisión/Fibertel- han resultado la principal fuente de recursos del holding durante el periodo, llegando a explicar en 2014 el 70% de la facturación total (Ver Cuadro 11).

La UN cuya participación relativa en la facturación total del grupo disminuyó mas marcadamente es la de “Publicaciones e Impresión” -que concentra la facturación de las firmas AGEA (Diario Clarín y otros), AGR, Papel Prensa, entre otras-, mientras que la UN “Producción y Distribución de contenidos” -que concentra los canales de TV Abierta, señales, radios y productoras del Grupo- también decreció en su importancia relativa, aunque en menor grado. La UN “Contenidos Digitales y Otros” -venta de publicidad en las páginas y portales en internet del Grupo, entre otras actividades- mantuvo durante todo el periodo una participación marginal en las ventas totales. Cabe destacar que, medida a valores constantes utilizando el IPC-9 provincias, la única UN cuya facturación creció es la de TV por cable y acceso a internet.

Al examinar la contribución de cada UN al EBITDA total, resulta claro que, en la actualidad, la generación de beneficios operativos descansa casi exclusivamente en la UN de TV por cable y acceso a internet, solo acompañada por un aporte minoritario de la UN de Producción y Distribución de Contenidos (Ver Cuadro 12).

Resulta importante destacar que en estos 8 años la UN Publicaciones e Impresión, que nuclea las actividades tradicionales del holding, pasó de aportar un 21% del EBITDA general a generar una contribución negativa del 3%, lo que indica que se trata de un segmento de negocios que ha dejado de ser rentable desde un punto de vista operativo, ya que la facturación lograda en 2014 no alcanzó a cubrir sus costos4. Aunque esta UN resulta estratégica desde una óptica político-comunicacional, desde un punto de vista estrictamente económico resulta perjudicial para la performance económica general del Grupo (Ver Cuadro 13).

Si además analizamos pormenorizadamente el margen EBITDA de cada UN, surge que las de TV por cable e internet y de Producción y Distribución de Contenidos lograron un tener un Margen EBITDA positivo durante todo el periodo. Distinto fue el caso de las dos restantes, cuyos márgenes mostraron una tendencia decreciente que se fue profundizando, especialmente la de Publicaciones e Impresión. Se observa también que por ser la UN de mayor facturación y de mayor margen EBITDA de todo el grupo, las variaciones en el margen EBITDA de la UN TV por cable y acceso a internet explican las variaciones en el margen EBITDA total del Grupo. Este hecho es otra expresión de la centralidad del negocio del cable e internet en la performance económica general del holding.

Se puede deducir entonces que los ingresos por abonos de cable e internet le han permitido al Grupo Clarín financiar UN que ya no son rentables, aunque resultan de vital importancia por su alta capacidad de instalación de agenda política, como es el caso de Publicaciones e Impresión.

En ese sentido, un argumento muy repetido por el Grupo Clarín, según el cual muchos medios con un perfil favorable al gobierno carecen de sustentabilidad económica y solo subsisten gracias al apoyo económico oficial, podría aplicarse a los medios gráficos del Grupo, que de acuerdo a sus resultados económicos solo pueden sostenerse por formar parte de un holding con fuertes ingresos de otras UN.

3) Estrategia de inversiones: fortalecer el sector más dinámico y aumentar la presencia en internet.

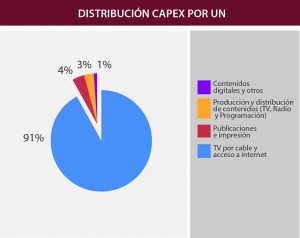

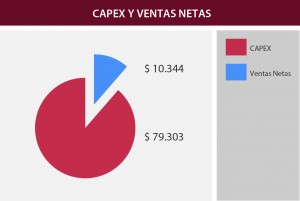

Durante el período 2007-2014, el Grupo Clarín realizó inversiones en bienes de capital (CAPEX) por un monto cercano al 13% de sus ventas netas. Aproximadamente el 92% de estas inversiones han sido focalizadas en la UN de cable e internet (Ver Cuadros 14 y 15).

La estrategia de inversiones llevada adelante por el grupo tuvo como eje la ampliación y mejora de la red de Cablevisión, en un contexto de aumento de la demanda de banda ancha por parte de los consumidores, en el que resulta imprescindible para cualquier firma del sector contar con una amplia capacidad de transporte para poder ser un actor competitivo en el mercado. Ese objetivo se instrumentó principalmente a través de las siguientes medidas:

a) Se desplegó un anillo de fibra óptica con el objetivo de interconectar la red de la Ciudad de Buenos Aires con las ciudades del interior (Backbone Interurbano) -según datos de la compañía, durante 2013 más del 98% del tráfico interno fue transportado por su propia red-, lo que le permite a Cablevisión brindar servicios de banda ancha y Premium en las ciudades interconectadas, de manera independiente de las telcos, y a un costo menor.

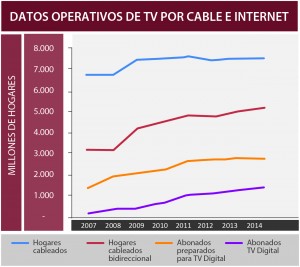

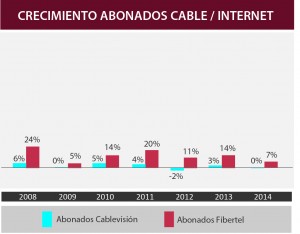

b) Se aumentó la porción bidireccional de la red en orden de posibilitar el crecimiento de la base de abonados de internet. En efecto, la red bidireccional creció un 63% en el periodo 2007-2014, pasando de representar el 47% al 70% de la red total.

c) Se alcanzó un mayor grado de digitalización de la red, para poder prestar servicios adicionales (Servicio Digital, HD, DVR, On Demand, etc.) Es así como entre 2007 y 2014 la relación entre los abonados en condiciones de recibir TV Digital y los abonados totales pasó del 46% al 79%. Y los abonados de TV digital, que en 2007 representaban un 7% del total de abonados, ahora constituyen un 40% del total (Ver Cuadro 16).

Gracias al aumento de la red bidireccional se logró un crecimiento en la base de abonados de internet, que fue superior a la tasa de crecimiento de los suscriptores del servicio de cable. Sin embargo, el cable continúa siendo la principal fuente de ingresos de la UN TV por cable y acceso a internet, explicando el 80% de las ventas totales de esa UN, proporción que se mantuvo constante durante los 8 años analizados (Ver Cuadro 17).

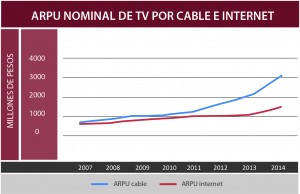

Este hecho, aparentemente contradictorio, se explica porque el ARPU -que surge de dividir la facturación total del servicio por la cantidad de abonados del servicio- del cable creció a un ritmo mayor que el de internet, debido a dos factores:

1. Durante este periodo, la TV por cable fue incorporando diversos servicios de valor agregado, que permitieron alcanzar una mayor facturación.

2. La tarifa básica del cable creció más que la de internet. Muy probablemente, la principal causa para ello haya residido en el hecho de que el sector de banda ancha fija en Argentina goza de un nivel de competencia mucho mayor que del mercado de cable5. En efecto, en sus principales plazas Fibertel, debe competir con los proveedores de internet de las telcos (Speedy, Arnet y Claro), a lo que se suman los cable operadores locales que brindan el servicio de internet (Telecentro en AMBA, por ejemplo). Esta circunstancia estructural del mercado de banda ancha fija hace que existan menos posibilidades de determinar precios por parte de las empresas, mientras que en el cable sucede el caso inverso (Ver Cuadro 18).

Todo indica que el Grupo Clarín ha logrado sostener altos precios en el mercado del cable gracias a su posición monopólica, y estas ganancias extraordinarias le han permitido financiar, a través de subsidios cruzados, el aumento de su participación en el mercado de internet.

4) Conclusiones

El Grupo Clarín es el principal conglomerado de medios en el país. Cuenta con una estructura diversificada, aunque sus ingresos se encuentran cada vez más concentrados en actividades de TV paga e internet, relegando a los medios tradicionales del grupo.

A juzgar por los resultados económicos obtenidos y la estrategia de inversiones seguida, el Grupo Clarín apunta cada vez más a convertirse en un actor centrado en el mercado TIC a través de su empresa Cablevisión, basándose en la consideración de que la industria audiovisual por sí sola es parte del pasado, mientras que el futuro tiende a la convergencia del sector audiovisual con la industria de las TIC.

Las nuevas regulaciones sancionadas a partir de 2009 -la Ley de Servicios de Comunicación Audiovisual y la Ley Argentina Digital- apuntan a promover la desconcentración y favorecer la competencia en los principales mercados en los que actúa el grupo. Teniendo en cuenta que todavía se encuentran en vías de ejecución, los efectos que estas modificaciones regulatorias tendrán en la economía del holding solo podrán observarse en los próximos años, por lo que tendrá mucha influencia en ellos la relación con la próxima administración política. Sobre esa temática tratará la última parte de este artículo especial, que aparecerá en la próxima edición de Fibra.

—

¹ El índice por el que optamos es el IPC – 9 Provincias, elaborado por el centro CIFRA, que lo calcula a partir de índices de precios publicados por las Direcciones Provinciales de Estadísticas de 9 provincias e información del INDEC. Para más información, visitar la página http://www.centrocifra.org.ar/

² El EBITDA (Earnings Before Interest, Taxes, Depreciation, and Amortization) es un indicador financiero que representa la “caja teórica” de la empresa, ya que intenta reflejar la capacidad de generación de recursos originados exclusivamente por la actividad principal de la compañía. Se calcula restándole los gastos de explotación a los ingresos de explotación, con el objetivo de mostrar si el negocio central de la empresa es o no rentable, independientemente de la situación de su deuda y de su política de amortizaciones. El Margen EBITDA surge de dividir el EBITDA del monto de facturación.

³ El Activo de una empresa es financiado por el Pasivo (aportes de terceros ajenos a la sociedad) y por el Patrimonio Neto (aportes de los accionistas de la sociedad). Un aumento en la solvencia de una empresa se logra con una mayor participación del Patrimonio Neto en la financiación del Activo, y representa un grado mayor de independencia financiera.

4 En los últimos años, este sector se ha visto influido negativamente en su performance por factores como una menor circulación de los periódicos y una menor publicidad gráfica, entre otros, y en el caso particular de Clarín, también por la declinación en sus ingresos por pauta oficial.

5 Una investigación del Banco de Desarrollo de América Latina (CAF) para 2011 sostiene que el mercado de banda ancha fija en Argentina es el que muestra un mayor nivel de competencia en toda América Latina. Para más información http://www10.iadb. org/intal/intalcdi/PE/2012/10953.pdf